光熱費が月15万円なら年間約2万円の節約に

請求額が『自動的に1%割引』されるクレジットカードとは?

~飲食店経営者にはぜひ使って欲しいワケ~

✎2024年6月3日

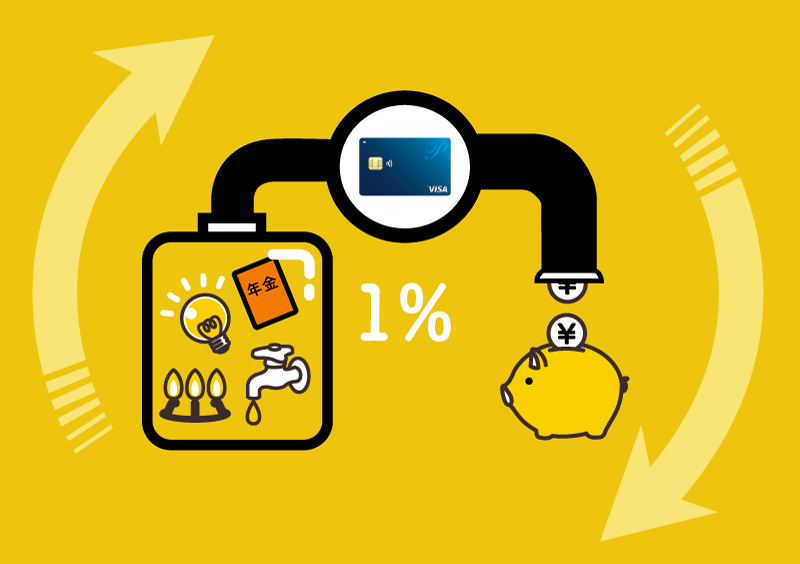

飲食店は光熱費を1%安く出来れば、年間数万円の節約になる

事業主であれば、1%でも経費を節約したいものではないだろうか?従業員5人以下の飲食店の光熱費の平均は約14万円。

仮に月の光熱費が14万円であれば、それを1%割引することで年間16,800円の節約になる。

10人以上の規模の店舗であれば、3万円、4万といった節約になるケースもあるだろう。

ポイント還元ではなく請求額を直接1%割引する『P-oneカード』

水道光熱費を1%割引できるカード。それが『P-oneカード』だ。 実際のところ、水道光熱費だけを1%OFFするわけでは無く、利用対象のほぼ全てを自動で1%OFFするカードである。

実際のところ、水道光熱費だけを1%OFFするわけでは無く、利用対象のほぼ全てを自動で1%OFFするカードである。ポイント還元でなく『請求額を直接1%減らす』という点で希有なカードだ。

知名度の低いマイナーなカードなのだが、個人事業主、こと飲食店経営者には優れた性能を発揮する。

年会費無料のスタンダードカードで充分

P-oneカードにはスタンダードカード、ゴールドカードが存在するが、今回紹介したいのはスタンダードカード。スタンダードカードであれば年会費は無料だし、光熱費1%OFFの恩恵を受けるにはスタンダードで充分だからだ。

なぜP-oneカードが水道光熱費の支払いに適しているのか?

公共料金の支払いだと還元率が下がるクレジットカードが多い

同じ1%であれば、ポイント還元での1%でも良いと思われるかもしれない。

同じ1%であれば、ポイント還元での1%でも良いと思われるかもしれない。確かにその通りなのだが、水道光熱費の支払いに対しては還元率が下がるクレジットカードが多く存在する。

カード名は伏せるが、年会費無料でシェアの大きい人気カード4種と比べた場合の、利用用途ごとの還元率は以下だ。

【利用用途別 年会費無料カード5種の還元率比較】

◀左右にスクロール可能▶| 利用用途別 還元率 | ||||

| 基本 | 公共料金 (電気・ガス・水道) |

国民年金保険料 | 税金関連 | |

| P-oneカード | 1.0% | 1.0% | 1.0% | 1.0% |

| Rカード | 1.0% | 0.2% | 0.2% | 0.2% |

| Mカード | 0.5% | 0.5% | 0% | 0.5% |

| Dカード | 1.0% | 1.0% | 0% | 1.0% |

| Sカード | 0.5% | 0.25% | 0.5% | 0.5% |

しかし公共料金・国民年金・税金の支払いにおいてはP-oneカードが最も優れているといえる。

しかもポイント還元でなく、『割引』というかたちで還元されるのもP-oneカードだけだ。

電気・ガス代がそれぞれ月5,000円を超えるなら、口座振替よりお得

支払い方法を口座振替にした場合、いくつかの電力会社、ガス会社で割引制度がある。しかしその割引額はおおむね50円程度。

月5,000円以上支払いがあるようであれば、P-oneカードの方がお得になる。

東京電力の口座振替の割引は55円(税込)なので、そのケースで口座振替とP-oneカード支払いとどちらがお得になるか比較してみよう。

◀左右にスクロール可能▶

| 割引額 | ||

| 電気代/月 | 口座振替 | P-oneカード |

| 3,000円 | 55円 | 30円 |

| 4,000円 | 40円 | |

| 5,000円 | 50円 | |

| 6,000円 | 60円 | |

| 7,000円 | 70円 | |

| 10,000円 | 100円 | |

| 15,000円 | 150円 | |

| 20,000円 | 200円 | |

| 30,000円 | 300円 | |

| 40,000円 | 400円 | |

光熱費が高ければ高いほど、P-oneカードで受けられる恩恵は大きくなる。

変更なし: ※ちなみに東京電力の口座振替割引は今年の9月で終了。

食材費や消耗品費も1%OFF

光熱費の1%OFFがP-oneカードの最大の魅力だが、それ以外の用途でも1%OFFは適用される。1%という点では他にも同等レベルのクレジットカードはいくつもあるが、『請求額を割引』という点に魅力を感じるのであればP-oneカードに支払いを集約する価値はある。

諸経費が年間500万円かかっていたとして、それを全てP-oneカードで支払うことができれば、年間5万円節約になる。

国民年金保険料も1%OFF

国民年金保険料の支払いだと多くのクレジットカードが還元率が下がるなか、P-oneカードは変わらず1%だ。現在35歳ならあと25年間、国民年金保険を支払うことになる。

現在の保険料が変わらなかったとして、25年間での支払合計額は約510万円だ。

もしこれを1%OFFすることができれば、5万円節約することができる。

配偶者の分もまとめて支払っていれば、2倍の10万円だ。

ポイントでなく請求額から割引されることのシンプルな快適さ

P-oneカードと同じく、光熱費を1%還元してくれるカードはいくつかある。

P-oneカードと同じく、光熱費を1%還元してくれるカードはいくつかある。しかしそのほとんどが”ポイント”としての還元だ。

P-oneカードであれば、毎月、自動的に請求額を1%OFFしてくれる。

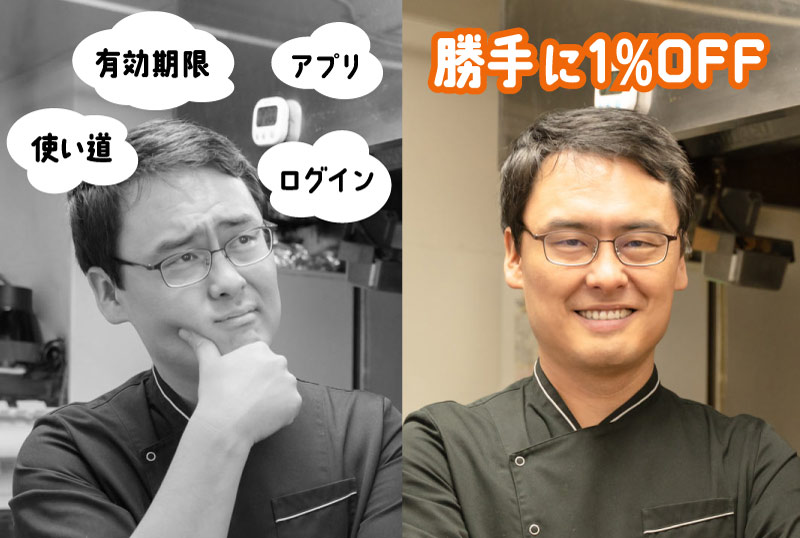

有効期限だとか、アプリへのログインだとか煩わしいことは一切考えなくて良い。

P-oneカードの3つの注意点

①実際にOFFされる割合は0.98%くらい

P-oneカードでは、決済ごと、利用額の100円ごとに対して1%OFFされる。仮に198円の買い物をした場合、割引される対象は100円の利用分に対してのみで、1円しか割引されない。

この場合の還元率は約0.51%になってしまう。

29840円の買い物をした場合は298円キャッシュバックされ、還元率は約0.99%になる。

普通に使っていれば、0.98%還元くらいに落ち着くケースがほとんどだ。

②一部、1%還元対象外になる利用用途がある

国民年金保険料や公共料金も漏れなく1%還元の対象になるP-oneカードだが、一部1%還元の対象外になる利用用途がある。【1%還元対象外になる利用用途】

・サンリブ / マルショク

・電子マネー

・WEBマネーチャージ

・切手

・ETCカード利用分

・年会費(このカード以外の各種の)

・生損保等の各種保険料

サンリブ / マルショクを除けば、他のクレジットカードでも還元対象外になっている用途がほとんどだ。

ETCカード利用分が対象外なのは少し残念なところではある。

③国内・海外旅行傷害保険が付帯していない

P-oneカード<Standard>には旅行傷害保険の類いは一切付帯していない。

P-oneカード<Standard>には旅行傷害保険の類いは一切付帯していない。※年会費有料のゴールドカードには付帯

不要なサービスを極力カットすることも、高還元率を実現できている理由の1つだろう。

クレジットカードに旅行保険の機能を期待している方は、気を付けておいたほうが良い。

水道光熱費、国民年金保険料だけをP-oneカードにしておくのも手

普通のカードであれば貯まったポイントを利用する工程が必要になるが、P-oneカードであればその必要は無い。

普通のカードであれば貯まったポイントを利用する工程が必要になるが、P-oneカードであればその必要は無い。個人的には、P-oneカードの最も有効な利用用途は公共料金と国民年金だと考えている。

公共料金や国民年金の支払いカードとして一度設定してしまえば、自動的に1%OFFされ続けるサイクルが構築される。

その後はカードを携帯する必要も無いので、タンスの奥にしまっておいてもいいわけだ。

P-oneカード<Standard> スペックまとめ

P-oneカード<Standard>

デザインは全6種

デザインは全6種

| 年会費 | 永年無料 |

| 基本還元率 | 1% |

| 国際ブランド | Mastercard Visa JCB |

| 利用限度額 | ショッピング最大230万円 / キャッシング最大150万円 |

| 締め日・支払日 | 毎月末日締め・翌々月1日払い |

| 発行所要日数 | 1~2週間程度 |

| 追加可能カード | 家族カード、ETCカード |

|

|

P-oneカードがおすすめの人・そうでない人

P-oneカードがおすすめな人

・現在、還元率0.5%のカードを使っている

・電気代、ガス代、水道代が各2万円を超える ≒ 飲食店経営者など

・ポイント管理やカードの使い分けを面倒に感じている

・国民年金保険料を全額納付している

┗家族分も支払いしている ・事業の経費を請求額の段階で減らしたい

┗家族分も支払いしている ・事業の経費を請求額の段階で減らしたい

P-oneカードがおすすめできない人

・電気代、ガス代、水道代が各1万円以下

・国民年金を自分で払っていない(会社員・公務員)

・カードを複数使い分けて、できるだけ多くポイントを得たい

・ポイ活自体を楽しんでいる

・旅行傷害保険機能を求めている

【まとめ】面倒なポイントは捨てて、シンプルに1%割引される生活はどう?

P-oneカードはあまりメディアにも露出しておらず、認知度の低いマイナーなカードだ。

P-oneカードはあまりメディアにも露出しておらず、認知度の低いマイナーなカードだ。しかし店舗経営者、特に飲食店経営している事業主にとっては名カードに化ける。

ポイ活を楽しんでいる人には無縁のカード

複数のカードやポイントを活用すれば、1%以上の還元率も実現することができる。ポイ活を楽しんでいる人は是非それを頑張ってほしい。

P-oneカードであれば、何もせずともただカードで支払うだけで確実に1%の恩恵を受け取ることができる。

1%はクレジットカード業界の中でも上位の水準だ。

ポイント云々に頭を使いたくない人であれば、P-oneカードは悪くない選択肢になるだろう。

【8月31日まで】最大5000円分ポイントがもらえるキャンペーン中

現在、カードの新規申し込みと一定額の利用をすることで、最大5,000円分のポイントが貰えるキャンペーンが行われている。

現在、カードの新規申し込みと一定額の利用をすることで、最大5,000円分のポイントが貰えるキャンペーンが行われている。”ポイント”とは言われているが、カードの利用代金に自動で充当(割引)されるポイントだ。

請求額から自動で最大5,000円分が引かれるので、ポイントの使い道などを気にする必要は無い。

キャンペーンの期限は8月31日までとなっている。

>>P-oneカード公式サイト

【補足】国際ブランドはどれを選んでもOK

海外利用する予定があるならVISAかMasterが無難

カードの申し込みの際には国際ブランドをVISA、Master、JCBの3種の中から選ぶ必要がある。国民年金の支払いにはどのブランドを選んでも問題無い。公共料金の支払についても同様だ。

ただ海外で利用する場合は加盟店数にVISA,Masterが優位性がある。(ハワイに限ればJCBが優位だったりするが・・)

もし海外での利用の可能性があるのであれば、VISAかMasterを選んでおけば間違いない。

>>P-oneカード公式サイト