【経費を節約したい個人事業主必見】

国民年金保険料を1%安くできる『ある方法』とは?

20年間で4万円以上の節約に

国民年金保険料を1%安くできる『ある方法』とは?

20年間で4万円以上の節約に

~ついでに経費のほとんどを自動で1%OFF~

✎2024年5月15日

令和6年時点での国民年金保険料は月額16,980円。年間にすれば203,760円だ。

令和6年時点での国民年金保険料は月額16,980円。年間にすれば203,760円だ。国民の義務、また自分の将来の為とはいえ、多くの家計にとっては痛い出費額ではないだろうか?

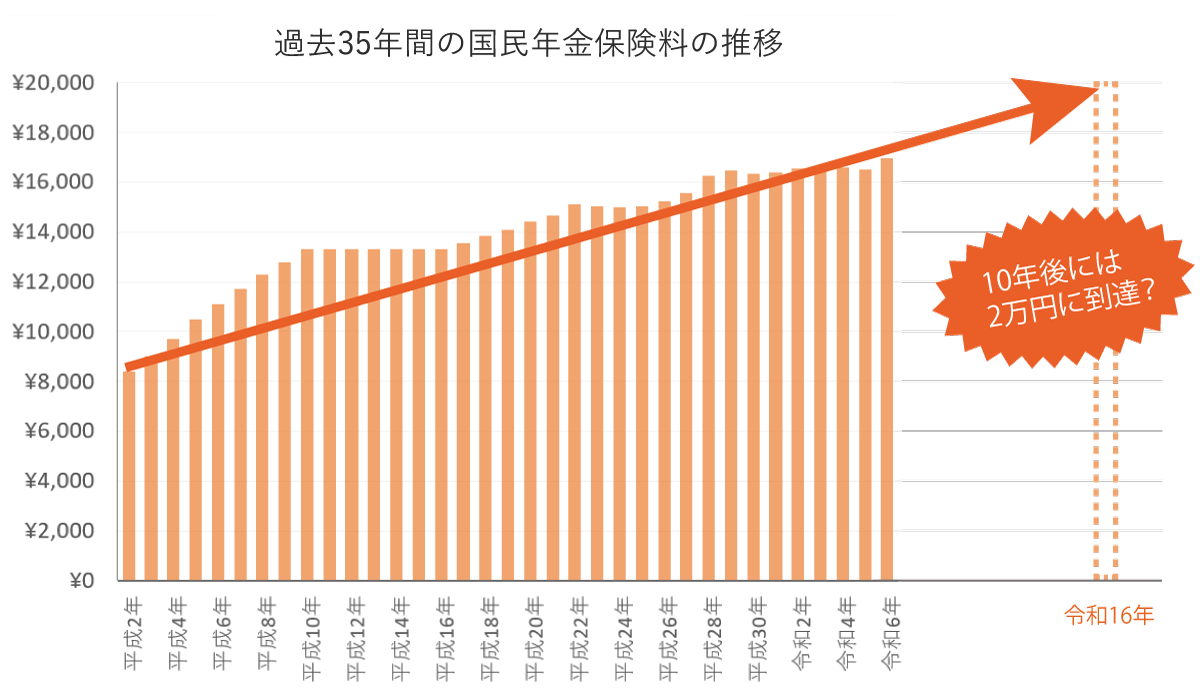

保険料は年々上昇 10年後には月2万円に?

国民年金保険料は年々上昇しており、10年後には月額2万円代に到達するようなペースとなっている。失われた30年間は日本経済が停滞していたため国民年金保険料の上昇も緩やかだったが、現在の日本のインフレ傾向が確実なものとなれば、これ以上のペースでの上昇も考えられる。

20年間で400万円以上支払うことに 65歳まで支払い期間を延長する案も

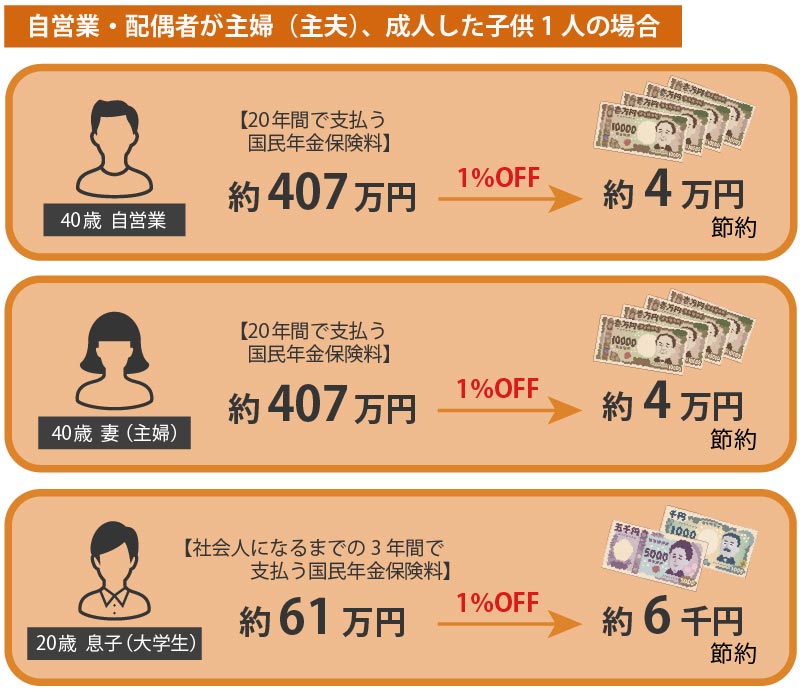

あなたが今40歳であれば、あと20年間、国民年金を支払い続ける必要がある。現在の国民年金保険料が変わらなかったとしても、20年間での総支払額は約407万円だ。

しかも厚生労働省は支払期間を65歳までに延長する案を検討しているので、追加で102万円ほどの支払いが必要になる可能性もある。

国民年金保険料を1%安くするには、支払いに『ある組み合わせ』を設定する

実は、ある方法を使えば国民年金保険料を1%OFFにすることができる。

実は、ある方法を使えば国民年金保険料を1%OFFにすることができる。国民年金保険の支払い方法にはいくつかの選択肢がある。

・口座引き落とし

・コンビニ、銀行窓口での納付書支払い

・電子納付(Pay-easy)

・クレジットカード

など

クレジットカード払いを選択し、さらに『あるカード』を組み合わせることで、半永久的に自動で国民年金保険料を1%OFFにすることができるようになるのだ。

国民年金の1%OFFは、どれだけの節約効果になるのか?

自分の国民年金の支払い分はもちろん、もし家族の分の分もまとめて支払っていれば、その分節約効果が大きくなる。 40歳夫婦であれば20年間で約8万円の節約になる。

40歳夫婦であれば20年間で約8万円の節約になる。国民年金保険料は今後上がっていくことが予想されるので、実際に節約できる金額はこれ以上になるだろう。

また、残りの支払期間が長ければ長いほど受けられる恩恵が大きくなるので、若いうちに切り替えるほど節約効果も大きい。

ポイント還元ではなく請求額を直接1%OFFする『P-oneカード』

国民年金保険料を1%OFFできるカード。それが『P-oneカード』だ。 実際のところ、国民年金保険料だけを1%OFFするわけでは無く、利用対象のほぼ全てを自動で1%OFFするカードである。

実際のところ、国民年金保険料だけを1%OFFするわけでは無く、利用対象のほぼ全てを自動で1%OFFするカードである。ポイント還元でなく『請求額を直接1%減らす』という点で希有なカードだ。

年会費無料のスタンダードカードがおすすめ

P-oneカードにはスタンダートカード、ゴールドカードが存在するが、今回紹介したいのはスタンダードカード。スタンダードカードであれば年会費は無料だし、国民年金1%OFFの恩恵を受けるにはスタンダードで充分だ。

なぜP-oneカードが国民年金保険料の支払いに適しているのか?

一般的なクレジットカードは、国民年金や公共料金の支払いだと還元率が下がる

同じ1%であれば、ポイント還元での1%でも良いと思われるかもしれない。

同じ1%であれば、ポイント還元での1%でも良いと思われるかもしれない。確かにその通りなのだが、多くのクレジットカードが国民年金保険料の支払いに対しては還元率が下がる、もしくは0%になる設定になっている。

カード名は伏せるが、年会費無料でシェアの大きい人気カード4種と比べた場合の、利用用途ごとの還元率は以下だ。

【利用用途別 年会費無料カード5種の還元率比較】

◀左右にスクロール可能▶| 利用用途別 還元率 | ||||

| 基本 | 国民年金保険料 | 公共料金 (電気・ガス・水道) |

税金関連 | |

| P-oneカード | 1.0% | 1.0% | 1.0% | 1.0% |

| Rカード | 1.0% | 0.2% | 0.2% | 0.2% |

| Mカード | 0.5% | 0% | 0.5% | 0.5% |

| Dカード | 1.0% | 0% | 1.0% | 1.0% |

| Iカード | 0.5% | 0.5% | 0.5% | 0.5% |

しかし国民年金・公共料金・税金の支払いにおいてはP-oneカードが最も優れているといえる。

しかもポイント還元でなく、『割引』というかたちで還元されるのもP-oneカードだけだ。

前納した場合の口座振替の割引額も上回る

国民年金には、前もって先の保険料を支払っておくことで保険料の割引がされる ”前納制度” がある。経済的に余裕がある人であればおすすめの制度だ。

国民年金には、前もって先の保険料を支払っておくことで保険料の割引がされる ”前納制度” がある。経済的に余裕がある人であればおすすめの制度だ。どれくらいの期間分を前もって支払っておくか、6カ月前納付・1年前納付・2年前納付の3つの期間から選ぶことができる。

そして前納する場合のみ、口座振替は僅かに多く割引されるようになっている。

しかしその割引増加分は0.3%程度。

1%OFFを加味すれば、P-oneカードの優位性は揺るがない。

【国民年金を前納した場合の割引額比較】

◀左右にスクロール可能▶| 2年前納 | 1年前納 | 6カ月前納 | ||

| 割 引 額 |

納付書払い クレジットカード払い |

15,290円 | 3,620円 | 830円 |

| 口座振替 | 16,590円 | 4,270円 | 1,160円 | |

| P-oneカード払い | 15,290円 + 3,985円 (1%OFF) || 19,275円 |

3,620円 + 2,001円 (1%OFF) || 5,621円 |

830円 + 1,010円 (1%OFF) || 1,840円 |

|

全額納付の場合にしかクレカ支払いは使えない!

国民年金保険料には納付者の経済状況等により、一定額が免除される制度がある。クレジットカード支払いは『全額納付』している人でないと利用できないので、注意が必要だ。

税金関連も1%OFFされるものの、手数料でほぼ相殺される

P-oneカードは所得税や法人税、相続税、国民健康保険料といった税金関連も1%OFFの対象になる。しかし税金関連はクレカ支払いするためにシステム手数料が支払額の約1%かかるので、ほとんど節約効果は無い。(ただ、若干お得になる事が多い)

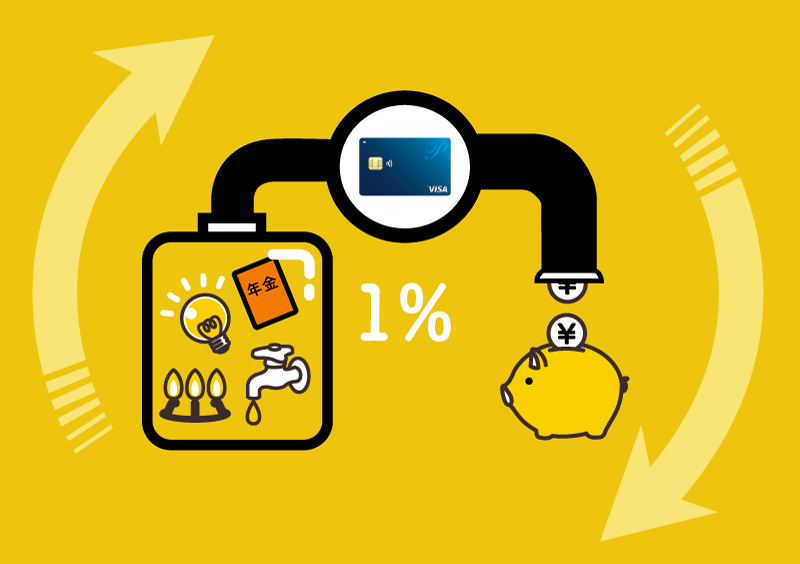

国民年金、公共料金の支払がP-oneカードの性能が最も発揮される用途と言って良い。

自営業・個人事業主なら水道光熱費1%OFFも大きな助けに

電気、ガス等の公共料金が1%OFF対象なのもP-oneカードの強みだ。

電気、ガス等の公共料金が1%OFF対象なのもP-oneカードの強みだ。店舗経営をしている事業主であれば、電気代やガス代、水道代はかなり高額になるだろう。

それが1%とはいえOFFされれば、どれくらいの節約になるか考えてみてほしい。

電気・ガス代がそれぞれ月5,000円を超えるなら、口座振替よりお得に

支払い方法を口座振替にした場合、多くの電力会社、ガス会社で割引制度がある。しかしその割引額はおおむね50円程度。

月5,000円以上支払いがあるようであれば、P-oneカードの方がお得になる。

一般家庭であれば5,000円は超えるか超えないか微妙なところかもしれないが、店舗、さらには飲食店であればゆうにその額は超えるはず。

だから、P-oneカードは店舗経営者に適していると言えるわけだ。

諸経費が年間300万円かかっていたとして、それを全てP-oneカードで支払うことができれば、年間3万円の経費節約になる。

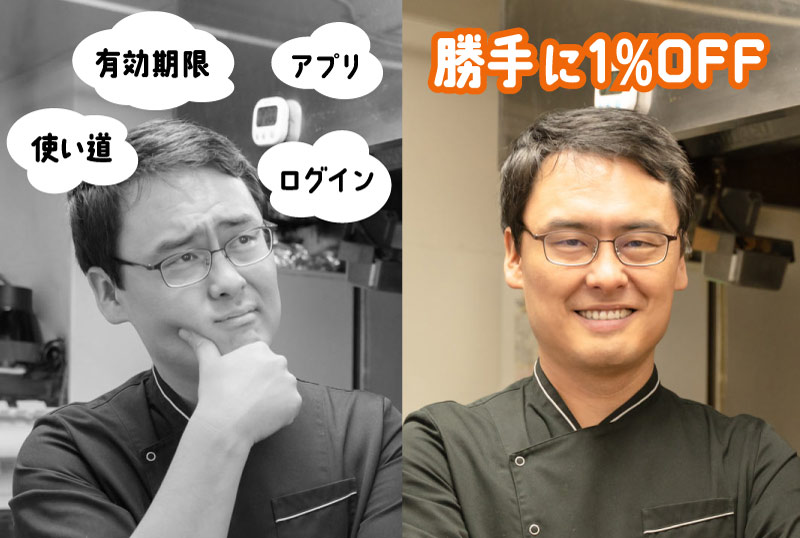

ポイントでなく請求額から割引されることのシンプルな快適さ

頑張って貯めていたポイントが、気付いたら失効していたという経験は無いだろうか?

頑張って貯めていたポイントが、気付いたら失効していたという経験は無いだろうか?世のクレジットカードのポイントは、約2割が使われないまま失効しているという推計データもある。

P-oneカードであれば、毎月、自動的に請求額を1%OFFしてくれる。

有効期限だとか、アプリへのログインだとか煩わしいことは一切考えなくて良い。

余計なことに頭を使わなくて良いメリットは、目に見えないが大きな恩恵だ。

とくに事業主という忙しい立場であれば、クレジットカードのポイント云々に頭と時間を使うのは避けたいものではないだろうか?

P-oneカードの4つの注意点

①実際にOFFされる割合は0.98%くらい

P-oneカードでは、決済ごと、利用額の100円ごとに対して1%OFFされる。仮に198円の買い物をした場合、割引される対象は100円の利用分に対してのみで、1円しか割引されない。

この場合の還元率は約0.51%になってしまう。

29840円の買い物をした場合は298円キャッシュバックされ、還元率は約0.99%になる。

普通に使っていれば、0.98%還元くらいに落ち着くケースがほとんどだ。

数百円の買い物をたくさんするような場合は、還元率の期待値がどんどん小さくなる。

②一部、1%還元対象外になる利用用途がある

国民年金保険料や公共料金も漏れなく1%還元の対象になるP-oneカードだが、一部1%還元の対象外になる利用用途がある。【1%還元対象外になる利用用途】

・サンリブ / マルショク

・電子マネー

・WEBマネーチャージ

・切手

・ETCカード利用分

・年会費(このカード以外の各種の)

・生損保等の各種保険料

サンリブ / マルショクを除けば、他のクレジットカードでも還元対象外になっている用途がほとんどだ。

ETCカード利用分が対象外なのは少し残念なところではある。

③国内・海外旅行傷害保険が付帯していない

P-oneカード<Standard>には旅行傷害保険の類いは一切付帯していない。

P-oneカード<Standard>には旅行傷害保険の類いは一切付帯していない。※年会費有料のゴールドカードには付帯

不要なサービスを極力カットすることも、高還元率を実現できている理由の1つだろう。

クレジットカードに旅行保険の機能を期待している方は、気を付けておいたほうが良い。

④カードが届くまで10日くらいかかる

P-oneカードは申込みから手元に届くまで1~2週間と案内されている。実際、私が申し込んだ時も手元に届くまで10日ほどかかった。

申込みから5日ほどで届くカードもあるので、10日かかるというのはクレジットカードの発行スピードとしては遅め。

早くクレジットカードが欲しい人には不向きのカードだ。

国民年金保険料、水道光熱費だけはP-oneカードにしておくのも手

普通のカードであれば貯まったポイントを利用する工程が必要になるが、P-oneカードであればその必要は無い。

普通のカードであれば貯まったポイントを利用する工程が必要になるが、P-oneカードであればその必要は無い。個人的には、P-oneカードの最も有効な利用用途は国民年金と公共料金だと考えている。

国民年金や公共料金の支払いカードとして一度設定してしまえば、その後は自動的に1%OFFされ続けるサイクルが構築される。

カードを携帯する必要も無いので、タンスの奥にしまっておいてもいいわけだ。

P-oneカード<Standard> スペックまとめ

P-oneカード<Standard>

デザインは全6種

| 年会費 | 永年無料 |

| 基本還元率 | 1% |

| 国際ブランド | Mastercard Visa JCB |

| 利用限度額 | ショッピング最大230万円 / キャッシング最大150万円 |

| 締め日・支払日 | 毎月末日締め・翌々月1日払い |

| 発行所要日数 | 1~2週間程度 |

| 追加可能カード | 家族カード、ETCカード |

|

|

P-oneカードがおすすめの人・そうでない人

P-oneカードがおすすめな人

・現在、還元率0.5%のカードを使っている

・ポイント管理やカードの使い分けを面倒に感じている

・国民年金保険料を全額納付している

┗家族分も支払いしている

・電気代、ガス代が高い≒飲食店経営者など

・事業の経費を請求額の段階で減らしたい

・ポイント管理やカードの使い分けを面倒に感じている

・国民年金保険料を全額納付している

┗家族分も支払いしている

・電気代、ガス代が高い≒飲食店経営者など

・事業の経費を請求額の段階で減らしたい

P-oneカードがおすすめできない人

・カードを複数使い分けて、できるだけ多くポイントを得たい

・ポイ活自体を楽しんでいる

・すぐに手元にカードが欲しい

・旅行傷害保険機能を求めている

・ポイ活自体を楽しんでいる

・すぐに手元にカードが欲しい

・旅行傷害保険機能を求めている

【まとめ】黙って毎月1%、事業をサポートしてくれるカード

P-oneカードはあまりメディアにも露出しておらず、大々的なキャンペーンもあまり行われていない。認知度の低いマイナーなカードだ。

P-oneカードはあまりメディアにも露出しておらず、大々的なキャンペーンもあまり行われていない。認知度の低いマイナーなカードだ。しかし、国民年金保険料を全額納付している人には優れたカードだと考えている。

とくに、個人事業主にとっては相当優秀なカードだ。

ポイントの有効期限だとか使い道だとか煩わしいことは一切なく、ただ黙って毎月自動で1%OFFしてくれる。

たった1%ではあるが、確実にあなたの事業をサポートしてくれるはずだ。

次の国民年金支払いから、1%OFFの恩恵を受けてみては?

カードの申し込みと国民年金の支払い方法の変更で、かかる時間は小一時間ほど。その時間で、結果的に数万円の節約になる。

国民年金保険料を月払いにしている人であれば、毎月請求が来るはず。

次回の請求分から、できる節約は始めてみてはどうだろうか?

>>P-oneカード公式サイト

>>P-oneカード公式サイト

【8月31日まで】最大5000円分ポイントがもらえるキャンペーン中

現在、カードの新規申し込みと一定額の利用をすることで、最大5,000円分のポイントが貰えるキャンペーンが行われている。

現在、カードの新規申し込みと一定額の利用をすることで、最大5,000円分のポイントが貰えるキャンペーンが行われている。”ポイント”とは言われているが、カードの利用代金に自動で充当(割引)されるポイントだ。

請求額から自動で最大5,000円分が引かれるので、ポイントの使い道などを気にする必要は無い。

キャンペーンの期限は8月31日までとなっている。

【補足】国際ブランドはどれを選んでもOK

海外利用する予定があるならVISAかMasterが無難

カードの申し込みの際には国際ブランドをVISA、Master、JCBの3種の中から選ぶ必要がある。国民年金の支払いにはどのブランドを選んでも問題無い。公共料金の支払についても同様だ。

ただ海外で利用する場合は加盟店数にVISA,Masterが優位性がある。(ハワイに限ればJCBが優位だったりするが・・)

もし海外での利用の可能性があるのであれば、VISAかMasterを選んでおけば間違いない。

>>P-oneカード公式サイト