あなたもJCBカードWを作るべきである7つの理由

📝2021/1/15

※もしあなたが40歳以上ならこの先は読まずに帰ってしまって下さい。

2017年の終わりに、JCBから新たなクレジットカードが発表されました。

あまり宣伝もされていないので、まだまだ認知度は低いカードです。

でも実は、クレジットカード業界の常識を覆すほどの高スペックを備えています。

僕はクレジットカードについてはかなり調べていますが、年会費無料カードの中では3本の指に入ると思っています。

カードの名前は『JCBカードW』です。

すべての人がお得になるとは限りませんが、うまくハマれば今より年間5,000~10,000円くらいの節約になる可能性があります。

ただし、JCBカードWを作るには1つ条件があります

それは『39歳以下である』ということです。

※39歳までに作っておけば、40歳以降も無料のまま持ち続けることが出来ます。

僕は34歳なので作れなくなるまであと5年猶予がありましたが、今のうちに作っておくことにしました。

↑ 申し込みから1週間くらいで届きました。

↑ 申し込みから1週間くらいで届きました。JCBカードWを作るべきといえる7つの理由を今から紹介します。

理由その①:実質、年会費無料で唯一のJCBプロパーカード

JCBカードWは年会費が永年無料です。ただ、よくある年会費無料カードとは違い『JCBのプロパーカードなのに無料』というのが凄いところです。

プロパーカードとはカードの国際ブランド自体が発行、管理しているクレジットカードです。

プロパーカードの対になるのが『提携カード』で、たとえば楽天カードであれば楽天がVISAやJCBと提携して発行しており、審査や管理は楽天が行います。

プロパーカードは提携カードに比べ比較的審査が厳しく所持するのが難しいため、ステータス性や信頼性が高いカードという位置付けです。

その分、セキュリティや保証もしっかりしています。

例外は20代限定のカードや、リボ払い専用のカードなど特殊なものだけです。

なので今まではJCBのプロパーカードを持つには必ず年会費を払う必要があったんですが、JCBカードWはその常識を打ち破りました。

ただの年会費無料とはひと味違います。

理由その②:基本還元率が1.0%

JCBカードWは、基本還元率が1.0%です。最近人気のクレジットカードは

・年会費無料

・基本還元率1.0%

「楽天カード」「オリコカード」「dカード」等は例にもれずその水準で、JCBカードWもそれに並びます。

ただそれらは『提携カード』でJCBカードWは『プロパーカード』ですので、より高いハードルの中で同じ水準を達成していることになります。

電気代でもガス代でも家賃でも、JCBカードWで支払えば1.0%還元されるということですから、JCBカードは普段使いのメインカードになり得ます。

理由その③:Amazonで2.0%の還元率

AmazonでJCBカードWを使うと、還元率が2.0%になります。これは、年会費無料のカードの中では最高の数値です。

Amazonの本家カードの還元率すら上回る驚異の水準

Amazon公式クレジットカードであるAmazonクラシックカードでも、アマゾンでの還元率は1.5%です。アマゾンプライム会員であれば2.0%に上がりますが、プライム会員費は年間で4900円かかります。

JCBカードWはプライム会員でなくても2.0%の還元率ですから、本家のAmazonカードを上回る水準になっていることになります。

Amazonゴールドカードは2.5%の還元率なのでさすがにそれには及びませんが、Amazonゴールドの年会費は11,000円です。

(ただ、Amazonゴールドはプライム会員費が無料になるので、それだけで実質5000円くらい浮くことになります。)

Amazonのプライム会員で、相当なアマゾンヘビーユーザーであればAmazonゴールドが良いと思います。

Amazonのプライム会員で、相当なアマゾンヘビーユーザーであればAmazonゴールドが良いと思います。具体的には、月に4万円以上アマゾンに使うようであればAmazonゴールドがおすすめです。

非プライム会員で、アマゾンの月の利用額が¥5,000~¥30,000くらいの人であればJCBカードWの方がおすすめです。

仮にアマゾンで月に15,000円使っているとしたら、年間で18万円使っています。

それが2.0%還元されると、年間3600円分還元されることになります。

理由その④:セブンイレブンで2.0%の還元率

JCBカードWはセブンイレブンでも2.0%の還元率になっており、これも年会費無料のカードとしては最高の数値です。

JCBカードWはセブンイレブンでも2.0%の還元率になっており、これも年会費無料のカードとしては最高の数値です。仮にセブンイレブンを週3回、平均600円使っているとしたら、月に7,500円使っていることになります。

それが2.0%還元されると月に150円、年間1800円分還元されることになります。

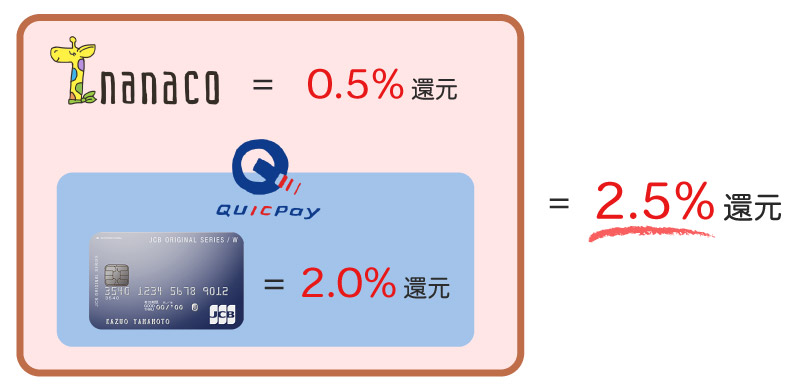

還元率を2.5%まで上げる方法

セブンイレブンで使える電子マネーでnanacoカードというものがあります。nanacoカードは200円の利用ごとに1ポイントが付与されます。還元率は0.5%です。

nanacoには、『QUICPay機能』を加えることができます。

JCBカードWはQUICPayの引き落とし先に設定出来るので、その状態でQUICPay(nanaco)を使うとnanacoの0.5%の還元とJCBカードの2.0%の還元を二重に受けることが出来るようになります。

理由その⑤:スタバで5.5%還元はじめ、他にも使える優待店多数あり

Amazon、セブンイレブン以外にも優待店はたくさん設定されていますが、なかなか使わないようなお店も多いです。その中から、僕が『使える』と思ったお店をピックアップして紹介します。

プリペイドカードにチャージ時という条件はありますが、スターバックスでの5.5%還元は全クレジットカードの中で最高の数値です。

プリペイドカードにチャージ時という条件はありますが、スターバックスでの5.5%還元は全クレジットカードの中で最高の数値です。スタバに週2回も行く人なら絶対持っておいた方が良いです。

理由その⑥:無料カードの中で最高水準の海外旅行保険

JCBカードWには海外旅行保険が付帯しています。年会費無料カードでは、海外旅行保険が付帯しているもの自体が希少です。

ただ、有名どころの楽天カードにも付帯しています。

しかし、去年の10月に楽天カードの海外旅行保険に大幅な改悪がありました。

どういう改悪かというと、保険の適用条件が『楽天カードでツアー料金を申し込んだ場合』のみになりました。

つまり、航空機やホテルを自分で申し込む個人旅行には適用されなくなったんです。

一方JCBカードWは、航空機代はもちろん、自宅から空港までの電車代やタクシー代をJCBカードで支払っただけでも旅行全体に保険が適用されます。

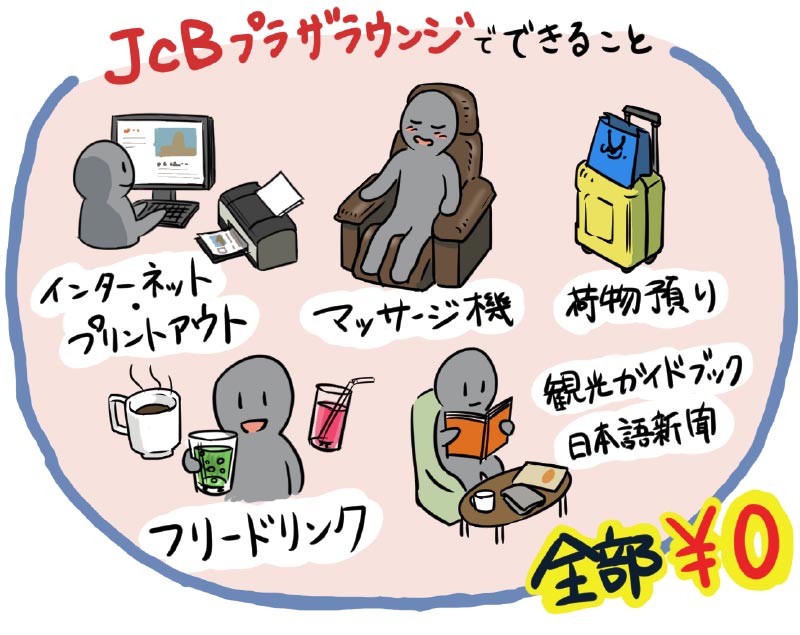

あとJCBカードを持っていると、海外に設置された『JCBプラザ』『JCBプラザラウンジ』という日本人向けの旅行のサポート施設も利用できるようになります。

理由その⑦:カードを所持している人の満足度が高い

価格.comの『年会費無料カード人気ランキング』を見ても、JCBカードWは常に上位ですし、なによりユーザーの満足度の高さが特徴です。

出典:価格.com

人気こそ楽天カードが1位ですが、JCBカードWは上位の8つのカードの中で最も高いユーザー満足度を得ています。やはりJCBのプロパーカードというところで、サポートやセキュリティ体制がしっかりしてる点、セブンイレブン、Amazonでの還元率の高さが評価されています。

JCBカードWのマイナス要素

JCBカードWは高スペック実現のため、徹底した省力化を行っています。まず、申し込みはWEBからしか行えません。

また、紙の明細書が発行できません。明細の確認はWEBまたはアプリからのみになります。

そしてJCBカードは、海外での利用可能範囲に弱点があります。

アジア圏ではそうでもないんですが、アメリカ、ヨーロッパ圏では使えないお店が多いです。

海外旅行時には、JCB以外の国際ブランドのカードも持って行くのがほぼ必須です。

そして最大の問題が『39歳までしか作れない』という点です。

普通のクレジットカードであれば『作りたくなった時に申し込む』ということでなにも問題はありません。

JCBカードWは、作りたくなったときに40歳を超えていたら手遅れになります。

なぜ39歳以下に限定されているのか?

カードのスペックを上げれば上げるほどカード会社側の利益は小さくなりますから、本来であればカード会社はカードのスペックは上げたくはないはずです。それであってもJCBカードWを生み出さざるを得ない理由が、JCBにはありました。

JCBカードといえば『安心の国産ブランド』として、国内最多の発行枚数を誇っています。

しかし2005年頃から、楽天カードはじめ高還元率の提携カードが急速に発行枚数を伸ばしてきました。

それを受けJCBは新規ユーザー、特に若年層ユーザーの獲得に苦戦を強いられるようになりました。

JCBカードWはその状況を打破するために生み出されたのは明らかです。

とはいえ既存のJCBカードのユーザーの利益までは減らしたくはないでしょうから、『39歳以下限定』という条件をつけて、まだJCBカードを持っていない若年層ユーザーの獲得に特化させたのでしょう。(僕の個人的予想ですが)

他の年会費無料カード3種と比較

クレジットカードを作るとなると、複数のカードを比較して決めたいですよね。そんなあなたの為に、年会費無料で有力なカード3種

・楽天カード

・dカード

・Yahoo!JAPANカード

◀左右にスクロール可能▶

| JCBカード W | dカード | 楽天カード | Yahoo!JAPANカード | |

| 年会費 | 無料 | |||

| 基礎還元率 | 1.00% | |||

| 主な特約店 | Amazon:2.0% セブンイレブン:2.0% スターバックス:5.5% ウェルシア:1.5% ビックカメラ:1.5% |

マツモトキヨシ:4.0% メルカリ:2.5% スターバックス:4.0% ドトール:4.0% |

楽天市場:3.0% | Yahooショッピング:3.0% LOHACO:3.0% |

| 海外旅行保険 | 〇 最大2000万円 |

× | △ 最大2000万円 ※ツアー代金支払時のみ適用 |

× |

| 対応スマホ決済 | Apple Pay Google Pay |

Apple Pay | Apple Pay Google Pay 楽天ペイ |

Apple Pay |

| ETCカード | 〇 無料 |

〇 無料 |

△ 550円 ※ダイヤモンドorプラチナ会員は無料 |

△ 550円 |

| その他特徴 | ・18~39歳限定 ・プロパーカード ・海外旅行のサポート施設「JCBプラザ」が利用可能 |

・dカードでdocomoのケータイ機種本体を購入するとケータイ補償が付与 | ・SPU利用で楽天市場が更にポイントアップ ・審査が緩い |

Yahoo!ショッピングとLOHACO限定で ・Yahoo!プレミアム会員同時入会でポイント5倍 ・5の付く日はTポイント5倍 |

楽天ヘビーユーザーなら楽天カード、YahooショッピングやLOHACOのヘビーユーザーならYahoo!JAPANカードが合うと思います。

Amazon、セブンイレブンを良く使う人ならJCBカードWは有力カードであることは間違いありませんし、各方面に隙の無いオールマイティーさがあるカードです。

【まとめ】20代30代の絶大な支持を得て、急速に発行枚数を伸ばしている高スペックカード

正直、39歳以下はひとまず全員申し込んでおけばいいと思っているんですが、特に以下の条件に当てはまる人は作っておいて間違いないと思います。

・Amazon+セブンイレブンに月に10000円以上使う

・基本還元率1.0%のカードを持っていない

・海外旅行保険のついたカードを持っていない

・JCBブランドのカードを持っていない

・スタバにちょくちょく行く

・ウエルシアで結構買い物する

・35歳以上

メインカードにしないとしても、優待店専用のサブカードとしての使い方もあります。

ちなみに僕は、ほぼAmazonとセブンイレブン専用のカードとして使っています。(メインカードは楽天カードです)

逆にAmazon、セブンイレブンをあまり使わないという人にはそこまでおすすめできません。

逆にAmazon、セブンイレブンをあまり使わないという人にはそこまでおすすめできません。・・が!現時点ではそうでもないとしても、将来的にAmazonやセブンイレブンをよく使うようになる可能性もあります。

そのときに40歳を超えてしまっていたら悔しい思いをすることになってしまいます。

年会費はずっと無料ですから、作れるうちに作っておいて損することはありません。

あなたが後悔しないで済むことを願っています。

JCBカードWはプロパーカードなので審査は結構厳しいです。

ざっくり、3~4割くらいの人は審査落ちします。

過去にクレジットカードの延滞履歴があったりする人はかなりの確率で審査落ちするので、その点は覚悟しておいてください。

おまけ:今までのJCBカードと比較

いままでJCBカードを持とうとするなら、『JCB一般カード』が主な選択肢でした。そこでJCBカードWと一般カードを比べてみます。

| JCBカードW | JCB一般カード | |

|

|

|

| 年会費 | 無料 | 1375円 |

| 基礎還元率 | 1.0% | 0.5% |

| 年齢制限 | 39歳以下限定 | なし |

| 海外旅行保険 | ○ | ○ |

| 国内旅行保険 | × | ○ |

| ETCカード | ○(無料) | ○(無料) |

国内旅行保険が付帯する点こそ一般カードが優れています。

しかし、『年会費無料』・『ポイント還元率2倍』でJCBカードWが圧勝しています。

39歳以下限定とはいえ、こんな条件でJCBカードが持てるようになったのは革新的なことです。

「こんなカード作っちゃっていいの?」という感じですね。(一般カードを持っている40歳以上の人から、クレームが出たりしないのかと心配になるレベル)

もしJCBカードを作るのであれば、JCBカードW一択の状況になったといえます。

【好きな人にだけ関係ある話】ディズニーランド関連の特典が充実 JCB限定イベント有り

JCBはディズニーランドのオフィシャルスポンサーです。オフィシャルスポンサーならではの、JCBカード利用者限定のディズニーリゾート関連の特典があります。

引用:JCB

ディズニーリゾートを貸し切り利用&ホテル宿泊が当たる

毎年、JCBカード利用者だけが応募できる『JCBマジカル』というイベントがあります。東京ディズニーランドorシーを当選者だけで貸切で楽しめたり、その流れでディズニーリゾート公式ホテルに泊まれたり、年パスがもらえたりと、ディズニー好きなら垂涎ものの内容になっています。

まずパークの貸し切り利用に関して解説します。

毎年、12月上旬の金曜の夜19:30~22:30までをJCBマジカルの当選者だけで貸し切ってしまいます。

貸し切りといっても、当選者約1万人での貸し切りですが、ディズニーランドは平日でも大体3万人くらいの来場はあるので、かなり空いている状態で利用できることになります。

貸し切り独特の、人気の少ないディズニーリゾートを満喫できるのが魅力です。

引用:東京ディズニーリゾート

ホテルの宿泊プランに当選すればパークの貸し切り利用の後、そのままディズニー公式ホテルに宿泊できます。画像は部屋の1例ですが、金曜日に2名で泊まると大体60,000円くらいする部屋です!

ディズニーのキャラクターをモチーフにして世界が作りこまれた部屋があったり、まさにディズニーの世界に浸って1日を終えることができます。

当選者数と応募方法

年によって変動しますが、毎年大体の当選者数は以下のようになります。(コースを選んで応募)

・貸切招待券+ホテル宿泊(2名)・・・100組

・貸切招待券(2名)・・・・・・・・・1500組

・貸切招待券+ホテル宿泊(4名)・・・100組

・貸切招待券(4名)・・・・・・・・・1600組

・貸切招待券+ホテル宿泊(2名)・・・100組

・貸切招待券(2名)・・・・・・・・・1500組

・貸切招待券+ホテル宿泊(4名)・・・100組

・貸切招待券(4名)・・・・・・・・・1600組

応募方法ですが、定められた半年間内でのJCBブランドのカードの利用額によって応募できます。

5万円で1口の応募ができるので、50万円つかえば10口応募できます。

年パスやオリジナルグッズが当たるコースもあり

他にも応募できるコースがあります。

・ディズニーランド+シーの年間パスポート・・10名

・JCB マジカル オリジナルグッズ・・・・24,000名

・ディズニーランド+シーの年間パスポート・・10名

・JCB マジカル オリジナルグッズ・・・・24,000名

引用:東京ディズニーリゾート

ランド&シーの共通年パスは、2020年から約10万円に値上がりしましたから、当たると一番嬉しいのはこれかもしれません。ただ10名しか当たりませんからさすがに厳しい確率です。個人的には貸し切り+ホテル宿泊の方が狙い目かなと思っています。

※JCBマジカルの内容は毎年大体同じですが、年によって微妙に変わりますので、紹介した内容は参考までにしておいてください。